面临人才、风控与资金错配挑战。

第9家金融资产投资公司(AIC)正式落子。

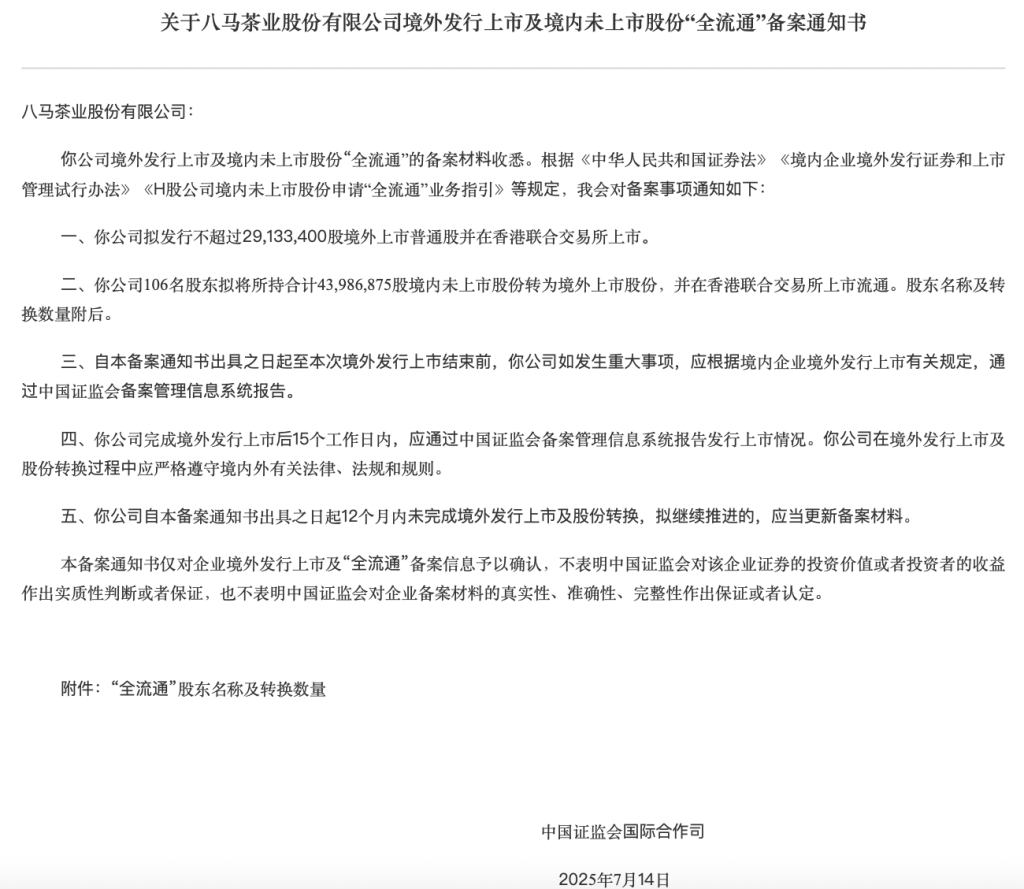

7月16日晚间,(601658.SH)公告,拟出资100亿元设立全资一级子公司“中邮金融资产投资有限公司”(暂定名,下称“中邮投资”)。这意味着继工、农、中、建、交五大行之后,最后一家国有大行即将拥有自己的AIC。若监管批复顺利,全国AIC将扩容至9家,注册资本总额近1500亿元。

AIC试点扩容半年来,、、3家股份行AIC相继获批筹建,加上邮储银行,银行系资金跑步入场。但记者采访发现,从主要从事债转股到真正实现股权投资,AIC仍面临三大挑战:一是传统风控体系下,不良率容忍度低,杠杆受限,退出渠道收窄,投早投小难以落地;二是债性资金与股权资金在期限、收益、合规要求上存在错配,缺乏系统性资产负债匹配方案;三是银行薪酬体系难以吸引资深股权投资人才,人才短缺问题突出。

AIC扩容提速

AIC是指经管理机构批准,在中国境内设立的,主要从事银行债权转股权及配套支持业务的非银行金融机构。AIC发展始于2016年,当年10月,国务院启动市场化债转股,允许银行设立专门机构开展相关业务。2017年,、、、、五大国有银行相继成立各自的金融资产投资公司,成为首批持牌机构。

但其后几年间,金融资产投资公司牌照一直未有新增,作为六大行之一的邮储银行也一直没有自己的AIC,其他股份制商业银行更是无缘筹建。直至今年3月5日,国家金融监管总局发布《关于进一步扩大金融资产投资公司股权投资试点的通知》,明确支持设立金融资产投资公司。

政策松绑后,股份行先行获得入场券。5月7日,兴业银行获批筹建“兴银金融资产投资有限公司”,成为首家获准设立AIC的股份行,注册资本为100亿元。中信银行紧随其后,于6月3日披露获准筹建“信银金融资产投资公司”,注册资本为100亿元。招商银行为第三家获批筹建AIC的股份行,“招银金融资产投资有限公司”注册资本150亿元。邮储银行则成为本轮扩容中,将拿到AIC牌照的最后一家国有大行。

业内人士指出,此次扩容标志着AIC牌照发放进入加速期,商业银行综合化经营迈出关键步伐,AIC功能已从最初的债转股工具向综合化投资平台转变。Wind数据显示,五大行AIC 2024年合计净利润183.54亿元,虽仅占母行利润的2%,但中银资产、工银资产等子公司利润增速(最高达35.74%)显著超越母行。2018~2024年间,五大行AIC净利润年复合增长率高达57.93%。

在银行净息差持续收窄背景下,AIC正成为撬动综合收益的新支点。“AIC基金具备规模大、期限长的特性,是股权投资市场的‘长钱’。”某大型商业银行人士对记者表示,“项目来源除母行推荐外,我们正通过跨区域合作主动拓展项目资源。”银行系机构依托母行庞大的客户网络,能够快速触达企业并提供“股权投资+信贷支持+结算服务”的全链条解决方案。

对于被投企业而言,银行系资本注入具有显著的信用增级效应。“获得银行系投资相当于获得市场认可的品牌背书。”多位科技企业负责人在采访中表示。某地方金融监管局人士进一步指出:“银行系资金风控严格,其投资行为本身具有风向标意义,有助于企业后续融资。”这种协同效应正在形成良性循环,特别是对于需要长期资金支持的科技企业。

当前AIC业务主要受《金融资产投资公司管理办法(试行)》约束,但业内预期其业务范围将进一步拓宽。招联首席研究员董希淼指出,扩大试点将促进银行内部投贷联动发展,更高效地为科技型企业提供股债结合融资服务,助力提升直接融资比重,服务新质生产力发展。

直投待破局

在AIC试点不断扩容的背景下,银行系资金正式进入直投赛道已无障碍。然而,试点推开并不等于业务跑通。记者发现,AIC股权投资要形成可持续商业模式,仍存在一定难点堵点。

首先,传统商业银行对不良率的容忍度通常在1.5%以内,即使普惠贷款放宽至3%左右,仍显著低于股权投资行业的可接受波动区间。一位股份行投资相关负责人对记者表示:“股权投资天然伴随高失败率,如果没有符合行业规律的尽职免责和约束激励机制,一线团队很难在投早、投小、投硬科技上真正落地。”

目前,国有大行AIC的资本杠杆普遍不高,可投“盘子”受限,叠加IPO退出通道收窄,容错空间进一步压缩。业内人士普遍认为,监管与母行层面应尽快明确“风险可计量、损失可拨备、责任可追溯”的尽职免责细则,降低一线人员对风险资本的顾虑。

其次,银保资金以“债性”为主,期限、收益、合规要求均与股权资金存在错配。上述人士对记者指出:“偏债资金如何支持高风险股权项目,需要系统性的资产负债匹配方案,而非简单放开额度。”在现行监管框架下,AIC表内外杠杆仍受商业银行资本管理办法约束,难以像市场化母基金一样通过结构化设计放大规模。

此外,股权投资对行业研究、估值定价、投后赋能要求更高,而银行传统信贷评审体系与股权投资逻辑差异较大。采访过程中,多家科技企业、创投机构及AIC人士均对记者提到“人手紧缺”:一方面,试点基金批量落地,项目经理缺口明显;另一方面,银行薪酬体系与市场化机构存在差距,难以吸引资深股权投资人才。某产投机构人士称:“不以债转股为目的的直投业务对投研、法务、退出全流程提出新要求,AIC现有人才储备能否匹配业务模式仍需观察。”

三方面补齐短板

针对上述问题,业内普遍认为,还需从组织架构、人才激励机制和外部协同三方面补齐短板。

中国银行研究院建议,银行应给予AIC更大自主权,建立扁平化决策流程和市场化运作机制,避免传统科层体系拖慢投资节奏。绩效考核也需随市场变化动态调整,并强化投后管理,定期评估项目进展,及时调整策略。

上海金融与发展实验室主任曾刚认为,股权投资需要既懂行业又懂资本的复合型人才,而银行现有薪酬体系难以吸引这类人员。建议引入市场化薪酬和长周期考核,设立与业绩挂钩的收益分享制度,同时围绕重点产业链配置研究团队,建立科技企业估值标准。

投资人士提出,母行可在资本补充、客户引荐、投贷联动等方面提供支持,帮助AIC降低获客和风控成本。邮储银行研究员娄飞鹏建议,AIC可与科创园区、高校、外部专家合作,弥补对技术前景判断的不足,并通过引入保险资金等长期资金扩大资金来源。

“下一步,应开拓思路,积极支持经营管理规范、创新活力强、科技企业客户多的中小银行通过设立投资子公司来开展创业投资、股权投资业务,更好地为科技企业提供债权融资和股权融资。同时,建议修改完善金融法律和监管制度。例如,修改相关规定,合理确定商业银行股权投资的风险权重,减少股权投资的资本占用。”董希淼说。

转载请注明来自夏犹清建筑装饰工程有限公司,本文标题:《银行系AIC扩容至9家,股权投资仍待破局》

京ICP备2025104030号-25

京ICP备2025104030号-25

还没有评论,来说两句吧...